民法の相続が改正に。新しい内容を知っておきましょう

相続法で変わるポイント

相続手続きをスムーズに遂行するためには相続に関わるルールを把握しなければなりません。税制においても相続税法には税負担を軽減させることが出来る特例がいくつか存在しています。

まずは基本的な相続のルールを把握した上で、改正がないかどうか常にアンテナを張ることを心がけましょう。

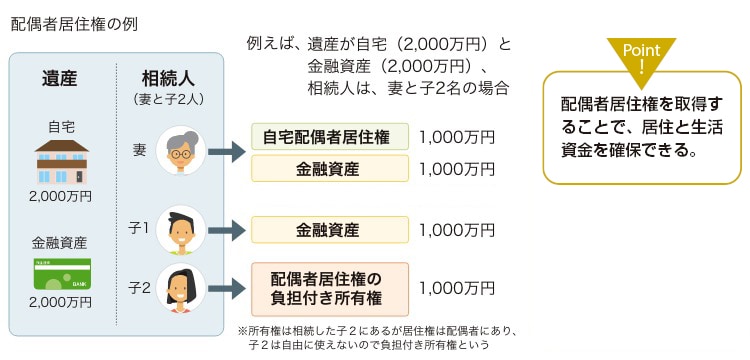

配偶者居住権と配偶者への自宅贈与

しかし、自宅の評価額が高額になるケースでは、自宅を相続したことで今後の生活資金となる預貯金の相続が少なくなってしまい、最終的に自宅を手放さざるを得ないケースもあります。この問題への対処として、配偶者が自宅に住み続けることができ、さらに預貯金なども相続しやすくなる制度が、配偶者居住権です(下記図参照)。

また婚姻期間20年以上の夫婦間での居住用不動産の贈与等に関する優遇も、相続人となった配偶者の住まいを守るための制度です。結婚して20年以上経つ夫婦間において、配偶者に自宅が贈与(または遺贈)された場合、その自宅は特別受益の対象外、つまり「遺産分割の計算対象に含めない」ことになります。

預貯金の払い戻し

1つは相続預貯金の払い戻し制度です。これは1つの金融機関ごとに設定された一定の金額までなら各相続人が単独で引き出すことが出来る制度です。

もう1つは家庭裁判所に申し立てて預貯金の引出しを認めてもらう制度です。ただし、前提として家庭裁判所に遺産分割の調停・審判を申し立てる必要があります。

これら預貯金の払い戻し制度には注意点があります。預貯金を引き出す行為が「財産の処分行為」に該当する場合は相続放棄を選択することが出来なくなってしまいます。引き出すだけで必ず処分行為になるわけでは無いですが、相続放棄を選択肢に入れている場合は慎重に検討してください。

特別寄与の特例

例えば、被相続人が寝たきりなどで、家族が無償で相当な負担のある介護・看護をしていた場合、その介護・看護は特別な寄与となり、遺産から寄与料を請求できるケースがあります。

最新の相続税と対策を知る

現在の相続税制をきちんと把握しておきましょう

相続税が発生するかどうかをあらかじめ知っておく

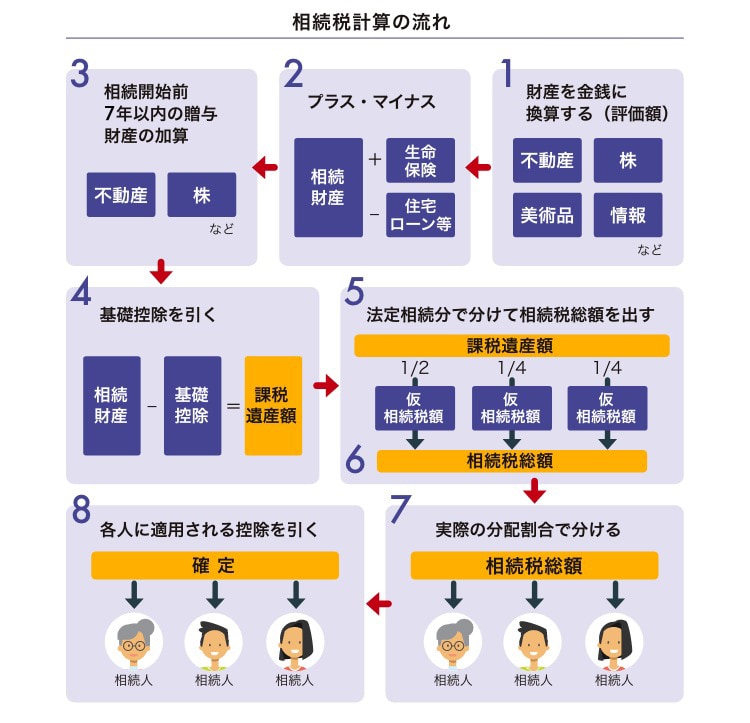

相続税対策の基本は、資産の状況を生前に把握しておくことです。 自宅の土地建物の現在の相続税評価額の把握、貯金はどこに預けているのか、家族が知らない貯金はないか、タンス貯金にあたるものはないのか…などを始め、書画・骨董品や貴金属まで、おおよその金額を出し、次に住宅ローンなどのマイナスの財産を差し引きます。また、相続開始前7年以内(令和13年までは相続日から令和6年1月1日までの期間)に贈与された財産については相続財産に加算します。ただし、4年前~7年前のあいだに贈与された財産は最大で100万円まで減額します。相続時精算課税を選択している場合は、年毎に110万円の基礎控除を超えた部分の累計額を相続財産に加算します。これらの加算後の金額から基礎控除を差し引き、法定相続分で分けて、相続税総額を出します。

ここまで調べて、もし納税額が多く発生するのなら、何らかの対策が必要になります。

改正の影響で相続税が発生する件数が増えている

2015年に相続税の控除額が減額され、さらに相続税率も高められたことにより、相続税を納税する方が多くなりました。

改正以前は、相続人のうち4.5%程度の方に相続税が発生していましたが、今では、毎年9%以上の方が課税されており、少しずつ増えている傾向にあります。

特に地価が高いエリアでその傾向が強く、例えば全国平均では相続人の10人のうち1人が課税対象となり、東京では5人に1人が課税対象となっている計算になります。

相続税はかからない、と思っていた方でも課税の可能性はあるので、きちんと資産を把握することが大切です。

相続税対策のポイントは資産の評価額差を利用する

相続税対策の基本は、資産の種類によって違う評価額の差を利用することにあります。

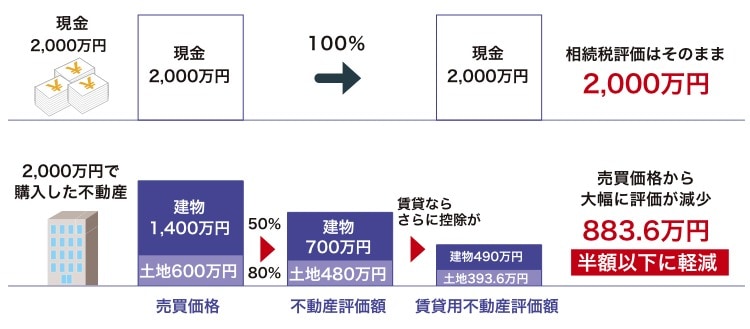

相続において、現金や有価証券などの資産より、不動産の方が相続税評価額を下げやすいというのは、多くの方がご存知のことだと思います。

財産の価額は、相続税独自の評価基準によって評価されます。現金や有価証券のような評価額が額面通りの資産から、土地や家屋などの不動産のように、市場価格より評価額が低い財産へ相続財産を移行させることで、相続財産の評価額を下げることが可能になります。つまり資産の種類によって違う、評価額差を利用するのです。

現在の相続税評価基準で土地を評価すると、通常の売買価額のおよそ80%程度になっているのが実状です。そこで、現金や預貯金などの金融資産を多く持っている人は、土地や家屋といった不動産に資産を転換することもひとつの方法です。例えば、預金の5000万円はそのまま5000万円と評価されますが、5000万円で不動産を買うと評価額が大幅に下がるので、結果相続税が軽減されることになります。

土地活用に大きなメリットが

さらに土地を活用することで、資産の評価をより下げることが可能になります。

例えば、現金のままなら評価額は変わりませんが、その現金で購入した土地に賃貸住宅を建てると、大きく評価額を減らすことができます。

もちろん、入居者がきちんと集まり収益が上がる賃貸住宅であることが前提です。相続税対策、空室対策、経営支援など、トータルで相談できるプロを見つけましょう。

現金と不動産による相続税評価額の比較例

※共に2,000万円設定

生前に家族で相談して相続対策を行うことが大切

相続対策には、大きく分けて「相続分割対策」と「相続税対策」があります。

まず、どのように資産を分けるのかを考えるのが相続分割対策です。現金しか資産がないというご家族はシンプルですが、資産が不動産である場合、これを複数人に分ける行為は、簡単ではありません。

さらに相続税が発生すると分かれば、その納税資金を確保することも必要です。現金が少なく不動産がほとんどのケースでは、不動産の売却も考えなくてはなりません。だからこそ事前に家族で話し合っておくことが大切になり、自宅は誰が引き継いで住み続けるのか、どのように資産を分けるのか等、対策を考える必要があります。さらに生前かつ、元気なうちに話し合う必要もあります。もし認知症を患い、判断能力がなくなってしまった場合、相続対策のための土地活用などを実行することが難しくなってしまいます。

なるべく早めに、相続に詳しい専門家を交えて、今後の対策を家族で相談することが大切なのです。

贈与を活かした相続対策

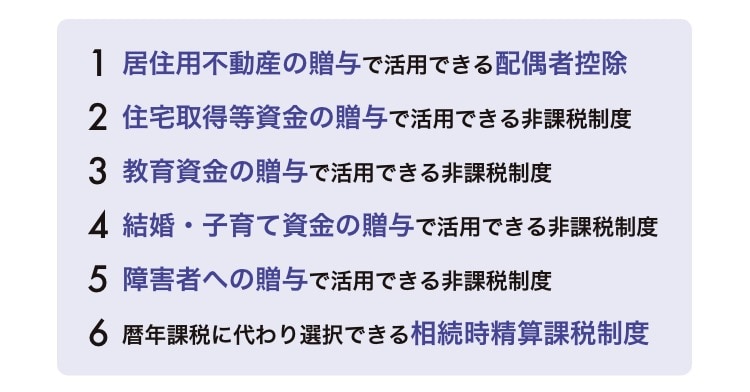

生前に資産を受け渡すための「贈与」には、さまざまな制度があります。

ぜひ活用して相続対策に活かしましょう。

贈与の特例を利用して資産を生前に移行する

贈与を利用することで生前に喜ばれる

贈与のメリットとしてよく言われるのは、相続資産を減らすことによる相続税対策です。しかし、1番のメリットは贈与する側もされる側も「喜ぶ」ということではないでしょうか。

特に贈与を受けるのが子だった場合、生活費や結婚資金、子育て資金に利用できれば暮らしが豊かになります。国も親の資産を子に活用してもらうための、さまざまな贈与の特例を用意しています(下記表)。

ここではそんな贈与の種類と活用方法についてご紹介します。まずは現在の制度についての正しい情報を知ることが大切です。

配偶者に活用できる贈与の控除

配偶者にメリットのある贈与の制度として、「贈与税の配偶者控除の特例」があります。これは正式には「夫婦の間で居住用の不動産を贈与した時の配偶者控除」と言い、「居住用不動産」または「居住用不動産を取得するための金銭」の贈与が婚姻期間20年を超えてから行われた場合などに、基礎控除110万円の他に最高2000万円まで控除できるという特例です。

例えば、自宅を妻に贈与することにより、相続財産を減らすことも可能になります。ただし「贈与税の配偶者控除の特例」は同じ配偶者からの贈与については一生に一度しか適用を受けることができません。

住宅資金・教育資金結婚資金などの非課税制度

住宅取得等資金贈与の非課税の特例は、両親または祖父母からマイホーム購入資金の援助を受けた場合に最大1,000万円※まで非課税になります。

教育資金の一括贈与非課税は、30歳未満の子または孫に対して、教育のための資金をまとめて贈与する場合、最大1,500万円まで贈与税が非課税となります。

結婚・子育て資金の一括贈与非課税は、18歳以上50歳未満の子または孫に対して、結婚・子育てのための資金最大1,000万円まで贈与税が非課税となります。

どの制度にも贈与される側の所得制限がありますので注意しましょう。

※一定以上の品質の住宅であることを証明した場合

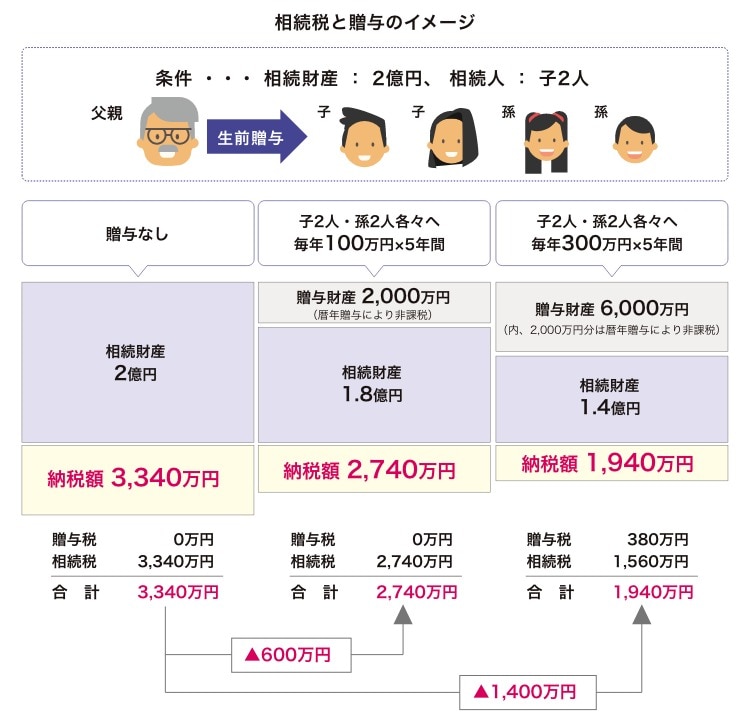

最も使いやすい「暦年贈与」

暦年贈与は、1年間に贈与を受けた財産の合計額を基に贈与税額を計算するもので、基礎控除額110万円の範囲内なら、毎年非課税で贈与することができます。

贈与の額については、下の図のように財産の量や相続人の数によって、どれくらいの金額がメリットがあるかが変わりますので、詳しい専門家に相談しましょう。

※納税額は概算です。個別の事例については専門家にご相談ください

暦年課税に代わり選択できる「相続時精算課税制度」も

相続時精算課税制度とは、贈与時には無税、または、一律税率で徴収しておき相続発生時に相続財産と贈与財産を合わせて精算する制度です。早い段階で資産を次の世代に移転しやすいというメリットがありますが、あくまで計算の先送り制度であり免税や減税のように使えば必ず得をする制度ではないことに注意して下さい。なお、相続時精算課税制度にも毎年110万円の基礎控除が設定されており、この金額の範囲内ならば相続直前の贈与でも相続財産に加算されません。

相続時精算課税制度を利用した場合、その後で暦年贈与を利用することができないなどのデメリットがあります。しかし、今後の区画整理や都市開発事業で確実に値上がりの期待ができる土地や、値上がりが見込まれる株式については、この制度を適用した方が有利になるケースもあります。

以上のように、相続税対策のためには資産の活用や贈与を活用することが必要になります。どのような方法を選択することがメリットが大きいのかを判断するためにも、相続全般に詳しい専門家の協力が不可欠となります。税理士、ファイナンシャルプランナー、ハウスメーカーにも詳しい担当がおります。さまざまなプロがいますので、信頼できるパートナーを選びましょう。

あわせて読みたい記事

土地活用・賃貸経営に関すること、

何でもご相談ください

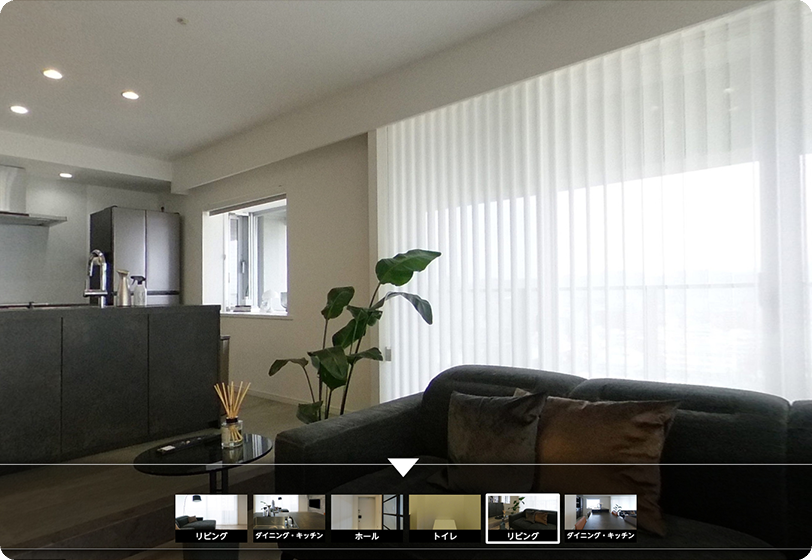

ミサワホームの賃貸住宅を実際に見学できます。見学会で経営のヒントを見つけて、疑問や不安を解消しませんか。ミサワホームでは、 全国各地に賃貸住宅などのモデルルームをご用意しております。

ご自宅にいながらメールフォームや電話、さらにビデオ通話を利用してご相談いただけます。土地活用のプロがしっかりサポートいたします。お気軽にご相談ください。