トップ - 資金計画 / 住まいの計画を立てる - 住宅ローン減税額を把握する

住まいとお金 コラムニスト

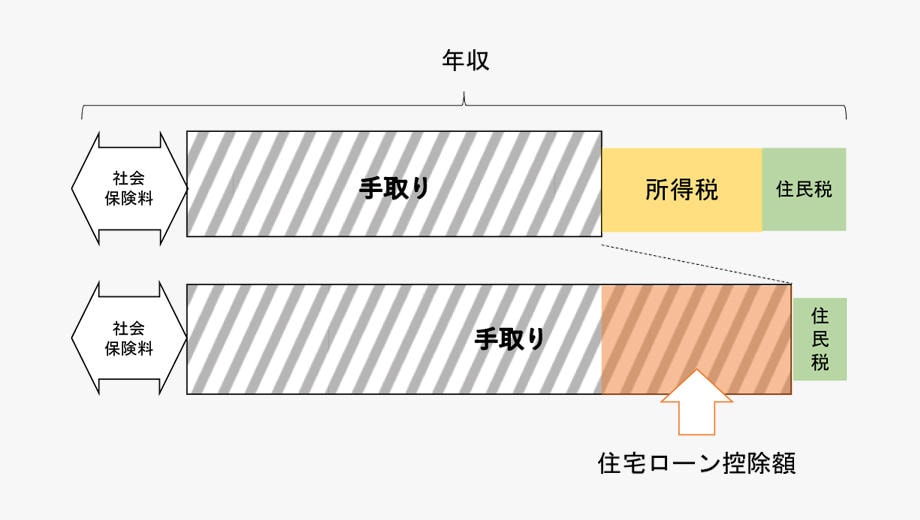

住宅ローン減税は、ローンを組んだ分だけお金をもらえる補助金の制度ではなく、自分が支払うべき税金が少なくなる制度です。税金が給与から天引きされるサラリーマンの場合だと、住宅ローン減税により給与の手取り額が増えることになります。住宅ローンを組むことで控除の期間10年間でどのくらい手取りが増えるのか、自分の場合に当てはめてイメージできるように仕組みを理解しておきましょう。

住宅ローン減税が適用されると、給与から引かれる税金が、自分が本来支払うべき税金の額からローン控除額を引いた後の金額となります。したがって、ローン控除額の上限は自分が本来支払うべき税額となります。

(以下、説明を簡単にするために、収入は給与のみ、税額控除は住宅ローン減税のみとし、復興所得税などは考慮しません)

給与から天引きされる税金は、所得税と住民税です。

ローン控除額はまず所得税から減額されます。

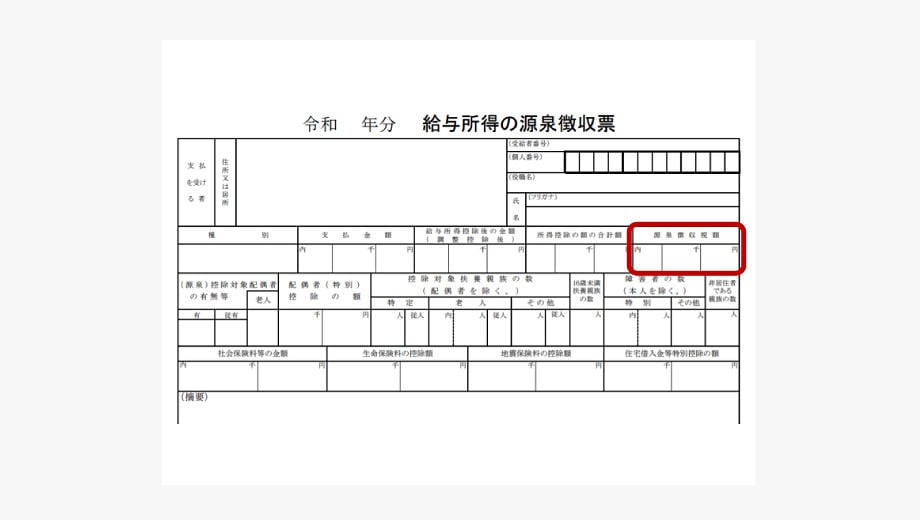

まだローン控除を受けていない方は、源泉徴収票の源泉徴収税額が参考となります。

2年目以降は、年末調整により控除を受けますので、源泉徴収票の源泉徴収税額は、ローン減税を考慮した後の金額になります。

所得税から控除しきれない金額は、住民税から控除されますが、控除できる住民税は支払った住民税全額ではなく、新築注文住宅の場合であれば、住民税の課税総所得金額等の7%と136,500円のどちらか低い方となります。住民税は、6月ごろ勤め先から配布される住民税の税額決定通知書を参考にしてください。

自分が支払うべき税額を把握したところで、その範囲内で実際にローン控除額として税金から引ける金額を計算します。引けるのは、その年の年末時点でのローン残高の1%です。年末ローン残高は、借りている金融機関からの年末残高等証明書を参考に、ローン残高の1%で計算します。

ただし、この年末ローン残高が4,000万円を超えていたら、ローン残高は4,000万円として計算しなくてはいけません。(※一般の住宅の場合)

以上の計算が10年続きます。しかし年収が増減すれば自分が本来支払うべき税額も当然増減します。また、月々ローンを返済したり繰り上げ返済をすれば、年末ローン残高も減っていきます。これらを正確に予測するのは難しいですが、住宅ローン控除額はこういった事象に左右されることがわかっていれば、対処もしやすくなります。

2021年9月末までの契約、2022年末までの入居により、住宅ローン減税の期間が3年間延長されます。

この延長された3年間については、上記2つの上限に、建物の税抜価格(一般の住宅の場合は4,000万円が限度)×2%×1/3という上限が加わり、3つのうち一番低い金額が上限額となります。

この3年間の延長期間には、上限の条件が1つ追加されることも念頭においておきましょう。

サラリーマンの場合、住宅ローン減税の1年目は確定申告により、2年目以降は年末調整により、年に1度、まとめて計算されます。多くの方はまとまった金額が還付されることになるでしょう。住宅ローン減税による還付の額を把握しておき、繰り上げ返済の原資としてプールしておくのも一考です。

文/ 池田 里美