interview

子育て家族のお金の話、

マネープランはライフプラン

ファイナンシャルプランナー

大竹 のり子さん

「お金のことを考えることは

人生を考えることにつながります。

早めに、ライフプランに沿った

マネープランを考えておくと安心」。

大竹さんに、子育て家族の

お金についてインタビューした

-

-

- 早めにプランして安心を

-

「お金のことを考えると憂鬱になる」という方も多いのですが、お金について考えることは、人生について考えることとほとんど同じです。ですから、早いうちにライフプランに沿って、マネープランを計画しておくと安心できます。お金から計画するのではなくて「どういう人生を過ごしていきたいか」から考えていくことが大切です。

早めのプランで、毎日を楽しく

人生の3大出費は、教育費、住居費、老後の生活費です。それらを考えて、早い段階からお金を貯めていくことが重要になります。一度、マネープランとして具体的に計画を立てれば、毎月その分を貯められさえすれば、気がかりなお金の問題は解決したのも同然です。はっきりしなくて、モヤモヤと気になっていることは、早く手を打って忘れたほうが毎日を楽しく過ごせます。

-

-

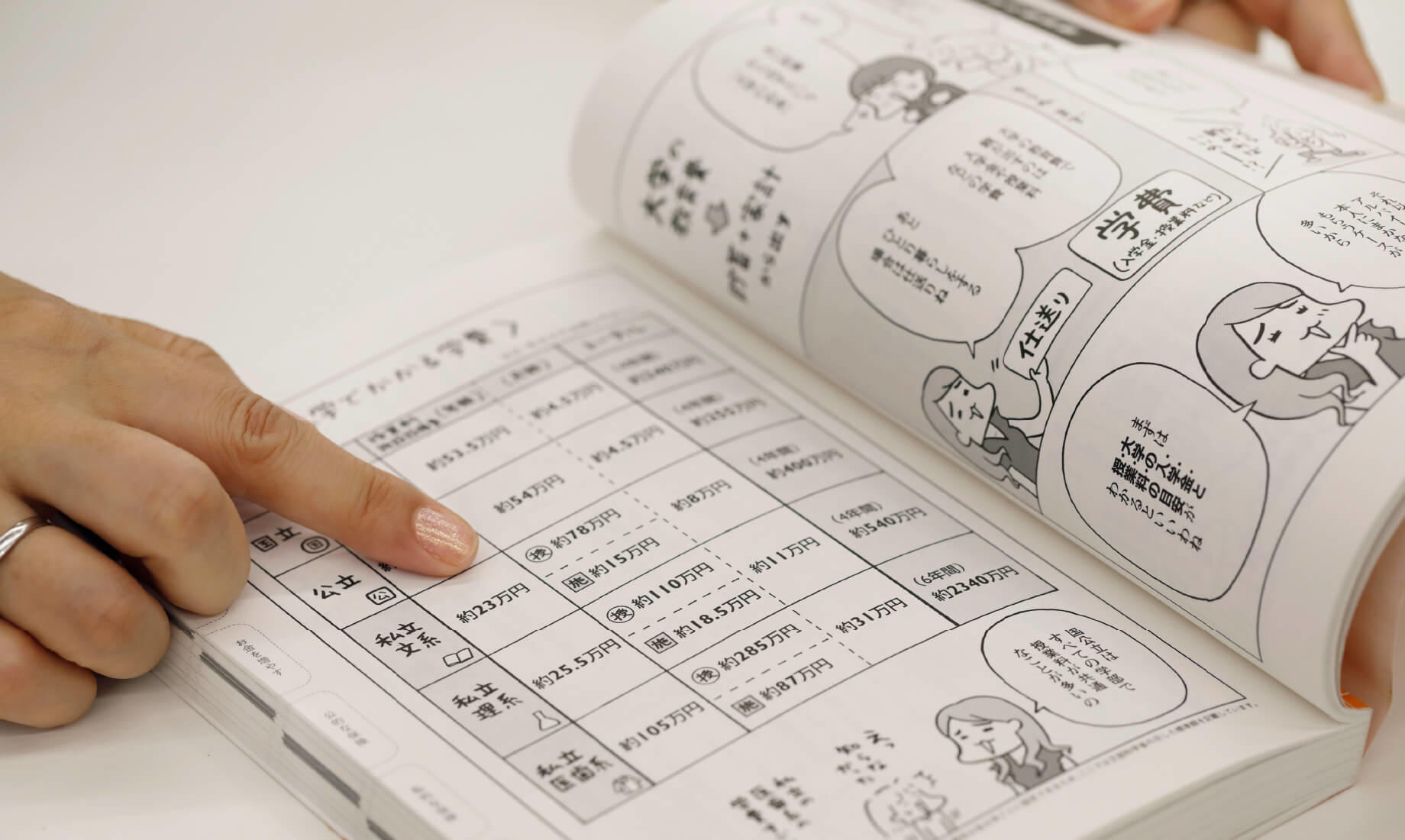

- 大学でかかる学費は300~500万円

-

私立大学の学費は年々上がっていますし、理系の場合は大学院まで進む方が増えています。ですから、高校までの教育費はできるだけ日々の家計でまかなっていただきたいと思います。それと併行して大学でかかる学費の目安300~500万円をコツコツと用意しておきたいですね。ひとり暮らしの生活費も値上がりしていますから、そこまでを考慮すると、さらにプラスがあると安心です。

小学校卒業までが貯めどきです

理想を言えば小学校卒業までに、大学の学費を貯めておきたいところです。中学生になると大人並みにかかるものが増えますから、それまでの時期に月2~3万円貯蓄できると後が楽になります。習いごともあるでしょうし、貯めどきという感覚はなかなか持ちにくいかもしれないんですけど‥‥。でも後から振り返ると、そのころが「出費が少なかった」という話なんです。今は、お子さんの保育料の無償化や医療費の助成などもありますから、今が貯めどきと先回りして「意識しておくこと」が重要です。

児童手当が拡充予定です

高校の授業料無償化や大学の給付型の奨学金などと、年々子育て支援は拡充されています。その流れのなかで、政府がさらに「子ども未来戦略方針※①」を打ち出したのは、それだけ子育て支援が大事だと捉えているということです。2024年度中に児童手当の拡充が検討されていて、実現すればそれをすべて貯めるだけでも240万円程度※②になるので、それを生活費に使うのではなくて、将来の教育費として貯めていくのがひとつの方法ですね。

※①子ども未来戦略方針の一部/◎児童手当の拡充、◎住宅ローンの金利優遇(2024年から開始予定)、◎子ども誰でも通園制度(仮称)(親の就労を問わず、時間単位で保育施設を利用できる制度、2024年度から本格実施を見据えて準備)、◎男女ともに育休時手取り額維持(2025年度から実施予定)など。

※②児童手当拡充/政府は、2024年度内に児童手当の拡充を実施できるよう検討。受給期間を中学卒業から高校卒業までに、所得制限の撤廃。拡充された場合のひとり当たりの児童手当受給額の目安は2歳までは月額1万5000円(1万5000円×12か月×3年=54万円)、3歳から高校卒業までは月額1万円(1万円×12か月×16年=192万円、誕生月により異なる)、第3子以降は0歳から高校卒業まで月額3万円に。

-

-

- 老後のことも早くから視野に

-

老後は生きている限り、誰にでも訪れますし、避けようがありません。それにあらかじめ「いつまで」と決めることができないので、老後の生活費は余裕をもって用意しておきたいものです。人生100年時代と言われていますし、長いスパンの準備が必要になります。なかなか大変だとは思いますが、教育費と並行してマイホームを購入するのであれば頭金なども貯めながら、毎月少額でもよいので老後資金を準備していきましょう。「10年で老後資金を貯めよう」とすると大変ですけど「30年かけて貯めよう」とすると毎月の負担額はそれだけ少なくてすみますから‥‥。

マイホームを購入するなら早めがいい

住居は、マイホームを購入するのも賃貸もそれぞれメリットがありますし、単純にどちらがお得とは言えないんですね。でも、最近の平均寿命の延びを考えると、働いているうちに住宅ローンの完済ができるのであれば、マイホームに軍配が上がると思います。たとえば月10万円の家賃を払い続けるとすると、老後20年間で2400万円の支出は大きい。購入するのであれば早い方がいいですし、購入しないのであれば老後のための住居費も貯めておく必要があります。そういう意味でも、早い段階で住居の計画を考えておきたいところです。

-

-

- 投資は、その仕組みを学んでから

-

金利が低く貯金では増えない時代ですので、投資という選択肢を考えてみるのもいいですね。ある20代の方を対象とした投資のアンケートでは、3割の方が投資を始めていて、6割の方が投資に興味があるという結果でした。でも、差分が3割あるので、3割の人は興味があるけれど始められていないんです。投資はとっつきにくくて、最初の一歩が難しい面もありますが、最低限の投資の仕組みを学んで、少額から始めてみるのがいいです。

つみたてNISAについて

忙しい子育て世代に適しているのが、少額から始められる「つみたてNISA」です。「つみたてNISA」は投資を始めるのであれば、ぜひ味方につけたい制度です。いくつか理由があって、まずは金融庁が長期積立に適していると認めた商品だけが対象になっているということ。そして、いろいろな投資先が詰め合わせになっている投資信託を積立するのでリスクが分散されやすくなります。それと積立ですので、時間も分散されています。

時間を味方につけて

「つみたてNISA」では、原則は毎月同じ金額で購入します。だから、投資信託の価格が安くなるとたくさん買えて、高くなると少ししか買えない。その原理で買い続けていくと平均の購入単価が下がっていきやすくなるという力が自然と働くんです。長期で淡々と買い続けていくことで、時間を味方につけることもできます。最近は、この「つみたてNISA」※から、投資を始める方が多いですね。

※2024年から「つみたてNISA」は、新NISAとして拡充され年間投資枠40万円が120万円に。非課税保有期間は20年間から無期限に変更。

-

-

- 夫婦でマネープランを考える

-

教育費でしたら「どういう教育を受けさせたいのか」と、まずお金ではないところから話していく。たとえば「よい塾に入って中学受験するのが最短コース」といった考えはわかりやすくはありますが、その道が「その子にとっての幸せなのか、家計に無理がなくて、そのお金を出せたとしても他にしわ寄せが来ないのか」。夫婦で総合的に考えながら、マネープラン、ライフプランとして話し合っていくことをおすすめします。

お金のメリハリをつけて幸せに

そもそもお金は、家族が幸せに生きていくための「ツール」であり、それぞれの人生観に沿って使うものです。だから、夫婦で理想の人生を描いて、そこに対してマネープランを計画してください。そして、その幸せのためにお金を使えるように、無駄をなくしたり、抑えられる支出を抑える選択をしていく‥‥。そうやって、メリハリをつけていくことが家族の幸せにつながります。

-

profile

- 大竹 のり子さん

- 東京女子大学文理学部・慶應義塾大学文学部卒業。金融専門書籍・雑誌の編集者を経て2001年にファイナンシャルプランナーとして独立。正しいお金の知識を伝えることで多くの女性の人生を支援したいという想いから、2005年4月に「女性のためのお金の総合クリニック」として株式会社エフピーウーマンを設立。現在、経営の傍ら、講演、雑誌、テレビなど多くのメディア出演を通じ、女性が正しいお金の知識を学ぶことの大切さを伝えている。「マネーセンスを磨けば、夢は必ずかなう!(東洋経済新報社)」「幸せになれるお金の使いかた(ダイヤモンド社)」などお金の分野での著書・監修書は約70冊に及ぶ。

関連サイト

エフピーウーマンホームページ