まずは相続税のポイントについて知っておきましょう

現金よりも不動産資産の方が相続税評価額は低い

相続税には独自の評価基準があり、評価額の高い財産を低い財産へ転換させ、納税額を少なくしようというのが相続対策と呼ばれるものです。そして相続税評価額が低い財産の代表例が、土地や家屋などの不動産です。現在の相続税評価基準で土地を評価すると、通常の売買価額のおよそ80%程度になるとされています。

そこで、現金や預貯金などの金融資産を多く持っている人は、土地や家屋といった不動産に資産を転換することで、節税効果を生み出すことができます。例えば、預金の5000万円はそのまま5000万円と評価されますが、5000万円で不動産を買うと評価額が下がり、その分相続税が低減できるという計算です。また空地や駐車場に利用している土地と比べて、自宅や賃貸住宅が建っている土地は、さらに評価を下げることができます。

まず建物に関しては、固定資産税の評価額を元に計算され、時価の60〜70%程度で評価されます。さらに賃貸住宅を建てた場合は、借地権割合に借家権割合をかけた分だけその土地の評価額が下がります。借地権割合は、60~70%程度といわれていますので、大幅な評価減が期待できます。

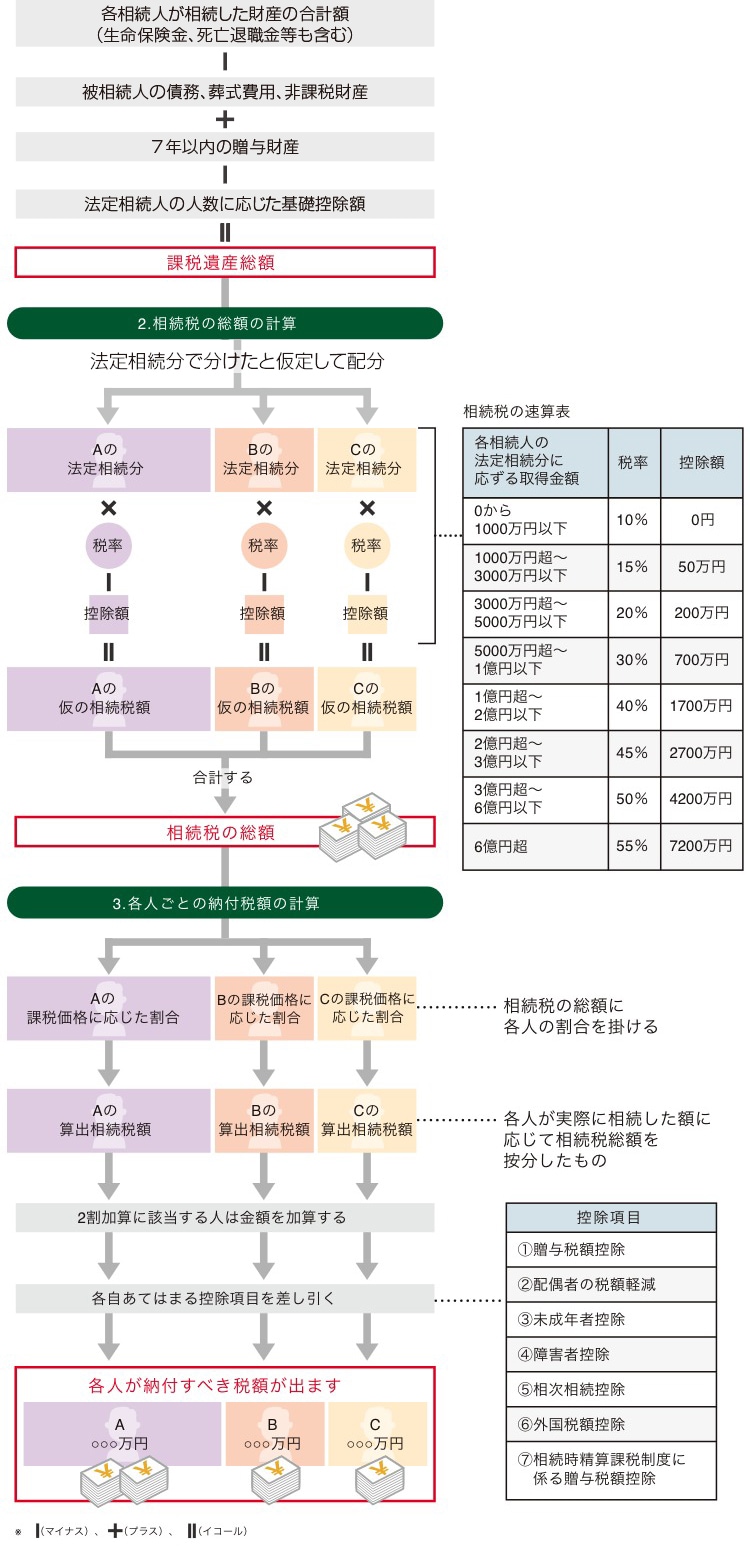

このように、相続税対策を行なうためには相続資産の評価減を行うことが基本です。この基本を把握した上で、まずはどれくらい相続税がかかるのかを調べることからはじめましょう。

ピンチアウトで拡大できます

不動産を有効に利用するなら小規模宅地等の特例を

小規模宅地等の特例とは、一定の要件を満たす土地については50%~80%もの相続税の評価額を減額するものです。さらにこの小規模宅地等の特例には、「居住用」「事業用」「貸付事業用」と3つの種類があり、それぞれを組み合わせることができます。

所有の土地建物に関わることですので、ぜひ把握しておきましょう。

相続税が発生するケースは10人に1人というデータなどもありますが、小規模宅地等の特例の条件が厳しくなり、相続税が発生するケースも増加しています。まずはご自身にどれくらいの資産があるのかを調べ、どのように対策していけばよいかを信頼できるプロに相談することをお勧めします。

資産をしっかり把握しておくことが必要

ピンチアウトで拡大できます

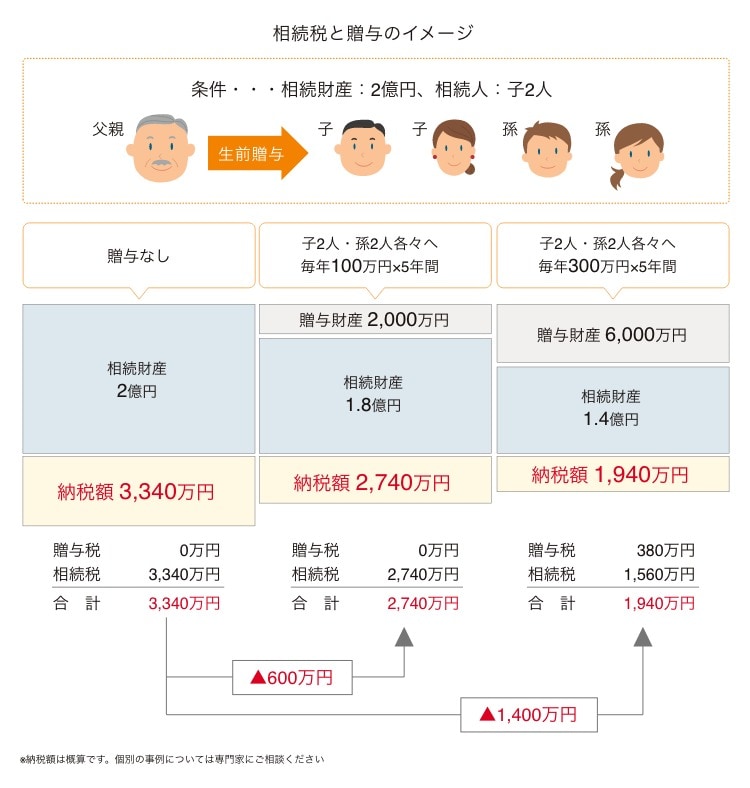

贈与を利用した相続対策を考える

贈与を上手に利用することが相続対策に

まずは暦年贈与について知りましょう

贈与は生前の相続税対策として有効な手段ですが、相続税を減らすことができたとしても逆に贈与税が多くかかってしまう場合があるので、贈与を行なう際は注意が必要です。

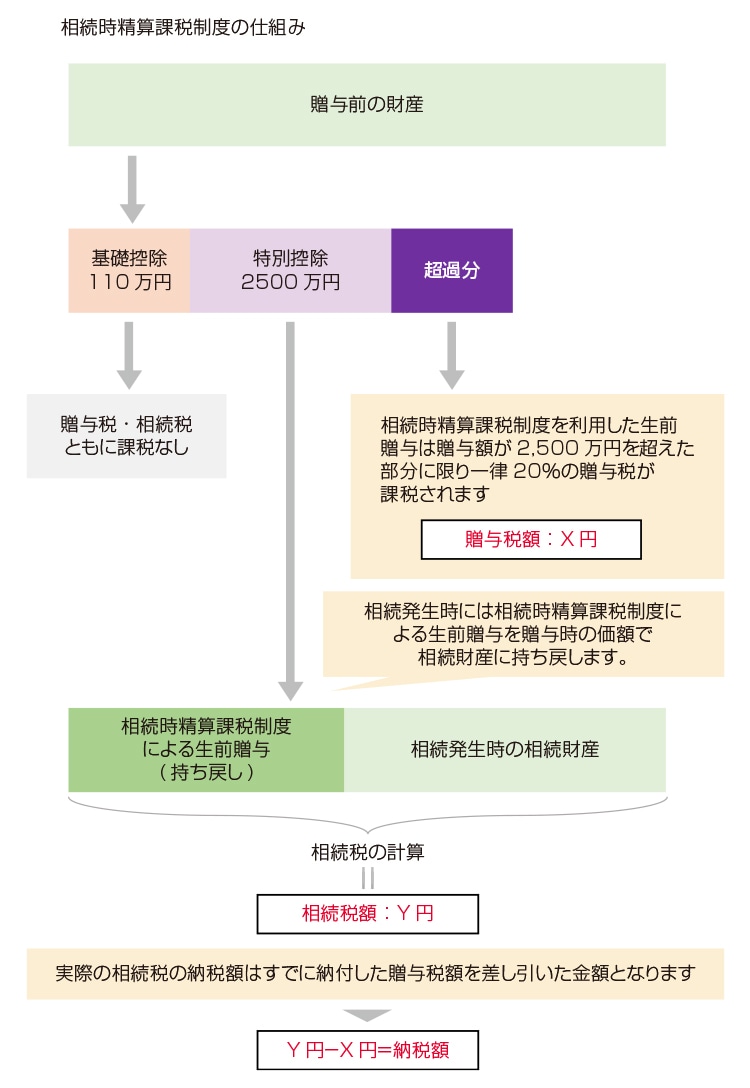

贈与には「暦年贈与」と「相続時精算課税制度」の二つがあります。

暦年贈与は、1年間に贈与を受けた財産の合計額を基に贈与税額を計算するもので、基礎控除額110万円の範囲内なら、毎年無税で贈与を行うことができます。

親から子へ財産を移すことにより、その後に発生する相続税の負担を軽減することができます。

贈与税の税率は高めに設定されていますので、毎年控除額ギリギリの110万円を贈与したとして、それが最も有効な生前対策であるかというと、そうとも言い切れません。

実際に相続が発生した場合には基礎控除額110万円以内の贈与であっても、贈与のタイミングによっては相続税の加算対象となるケースがあります。

効率的な生前対策として検討する際、ポイントとなるのが「相続税率と贈与税負担税率の比較」です。

仮に110万円を贈与する場合、基礎控除の範囲内なので手取額は110万円全額ですが、200万円贈与した場合、贈与税は9万円かかります。ということは、贈与税を支払っても贈与を受ける方は実質95%の191万円を、相続前に手にすることができることになります。

あるいは、単に毎月110万円を贈与するということだけで考えるなら次に説明する相続時精算課税という選択肢もあります。

ピンチアウトで拡大できます

相続時精算課税制度を利用して資産を活用する

相続時精算課税制度の適用対象者は、次のとおりです。(年齢は贈与の年の1月1日現在)

●財産を贈与した人(贈与者)

→60歳以上の親または祖父母

●財産の贈与を受けた人(受贈者)

→18歳以上の子または孫(令和4年3月31日以前の贈与の場合は20歳以上)

相続時精算課税制度は通常の暦年贈与とは別枠で基礎控除110万円が毎年設定されています。そして暦年贈与と違って基礎控除以内の贈与なら時点を問わず相続財産に加算しなくて良いことになっています。毎年110万円の贈与以外しないのであれば暦年贈与よりも相続時精算課税制度の方が相続財産に加算しなくて良いので有利ということになります。ただし、相続時精算課税制度は基礎控除を超えた分はどれほど年数が経とうと全て相続財産に加算しなければなりません。まだある程度若くあと数年程度で相続が発生するような状況でないのなら、予想される相続税率と比較したうえで多少贈与税を払ってでも暦年贈与で贈与したほうが有利なケースもあるでしょう。

相続時精算課税制度は少ない贈与税負担で纏まった生前贈与が出来る点でメリットがありますが、一度選択すると取消は出来ないので適用する前には専門家を交えて検討する事をおすすめします。

ピンチアウトで拡大できます

財産を贈与する場合は、不動産も検討する価値が

生前贈与では、贈与者の意思が確実に反映されるため、兄弟間の相続争いを避け、思い通りに財産を整理することができます。

また、アパートなどの収益不動産を贈与する場合は、家賃収入等を次の世代に渡すことができ、必然的にこれから発生する相続財産(家賃収入)を増やさずに済むことが可能です。

相続時精算課税制度を利用した生前贈与は、メリットとデメリットの判断が難しく、財産の総額や所有者の年齢などの条件によっては、必ずしも効果を得られないこともあります。生前贈与も贈与税の課税対象となる上に、不動産取得税や登録免許税の負担も生じてくるため、どちらがより負担軽減に繋がるかメリット、デメリットを比較検討する必要があります。

まずは信頼できるプロに相談して、はやめに対策する必要があります。

「守る相続」から「活用する相続」へ

これからの相続の形です

これから土地を活用する方

相続税の評価減のために土地活用・賃貸経営にメリットがあることは、記事の冒頭でも紹介しましたが、賃貸経営の最大のメリットは、借入金が発生することと家賃収入を得ることにあります。

アパートを建てる際に要する費用をローンでまかなった場合、その借入金はマイナス資産になるため相続対象の財産から控除することができます。これも相続税対策として効果があるので、ぜひ活用したいところです。

さらに家賃収入を得ることも大きなメリットのひとつです。現金はあまりないが、不動産は多く所有しているなどの場合、納税用の現金を確保しておくための資金となります。現金を減らしたい場合は、家賃収入を暦年贈与するという方法も効果的です。

自宅を賃貸併用にした場合もメリットがある

さらに相続税の計算で、小規模宅地等の特例が適用できる場合、大幅な評価額の減額が認められます。配偶者や同居の子供が自宅を相続する際、最大330㎡まで80%の評価減も可能です。ただし、相続人の住まいの状況について厳しい条件が課せられています。例えば、相続人としての子供が別の持ち家に住んでいる場合、この特例を受けることができません。

もし相続を受ける家族がその自宅に住み続けないと判断された場合でも、賃貸住宅の部分に関しては評価減を受けられることになるので、相続税対策につながります。

自宅からの建て替えの場合、住宅ローンを家賃収入でまかなうことも可能ですので、その面でも大きなメリットがあります。

現在、土地活用を行なっている方

賃貸経営をされている場合、その事業の継承を考えておく必要があります。例えば老朽化し、空室が目立つ賃貸住宅等は、相続後にコストがかかるケースや手間がかかるケースが多くあります。

現金は相続したいが不動産は面倒くさいと思う方も少なくありません。賃貸住宅等の収益不動産を相続する場合、やはり事前に家族間で話し合っておくことが必要になります。

兄弟のうち、だれが経営を引き継ぐのか。家賃等の取り扱いをどのようにしていくのかを決めるとともに、入居募集や入居者管理、建物管理といった経営ノウハウもきちんと継承しておく必要があります。

もちろん相続を機に売却することも考える必要があるかもしれません。

長期的な経営を見越した賃貸経営だからこそ、将来どうするか、その出口戦略を考えておくことも大切な相続対策だと言えるでしょう。

次の世代へ優良な資産として残す

不動産を継承するにあたり、もっとも大切なことは、次の世代に喜んでもらえる優良な資産を残すことです。

そのためにはリノベーションやリフォーム等を検討し、より入居募集しやすい工夫をしておくことも大切なことです。さらに老朽化が進んでいるようであれば、建て替えという選択肢もあります。性能が高く価値が続く高性能な住宅への建て替えを考えましょう。

継承が必要な時期が訪れても減価償却が終っていないと、税務上の利点を活かしきれない場合もありますので、減価償却の短い工法を選ぶことも次の世代への気づかいだと言えます。

売却しやすい不動産を意識する

相続時に不動産を売却するという選択肢もあります。この場合には、収益物件として売却する場合と、土地として売却する場合の2通りがあります。

きちんと入居者が埋まっている物件の場合は、収益物件として売却することが可能です。投資物件として評価されると、売却価格を高く設定することも考えられます。

賃貸物件と土地を売却する場合は、解体費がポイントになります。将来的に解体費用が低く済む、木造住宅にメリットがあると言えるでしょう。30年、40年先においても時代の変化に対応できることを考えておきましょう。

入り口から出口までトータルに相談できるプロを

賃貸経営は、世代に渡って経営が続く長期的な経営です。だからこそ建築時から、リフォーム、リノベーション、解体や建て替え、さらには売却までもトータルに考えたプランニングが大切になります。

そして相続時には、資産全体をふまえてベストな提案を行ってくれるパートナーが必要です。

ミサワホームでは「住まいるりんぐシステム」をご用意。不動産サポート、資産活用サポート、そしてクオリティの高い建物を建てるミサワホーム、さらにクオリティを長く保つためのミサワリフォームが、長い賃貸経営をサポートいたします。

相続から賃貸経営まで、お気軽にご相談ください。

あわせて読みたい記事

土地活用・賃貸経営に関すること、

何でもご相談ください

ミサワホームの賃貸住宅を実際に見学できます。見学会で経営のヒントを見つけて、疑問や不安を解消しませんか。ミサワホームでは、 全国各地に賃貸住宅などのモデルルームをご用意しております。

ご自宅にいながらメールフォームや電話、さらにビデオ通話を利用してご相談いただけます。土地活用のプロがしっかりサポートいたします。お気軽にご相談ください。